Proceso de inversiones

Sobre la filosofía y la estrategia de inversión de Fintual

La filosofía de inversión es la manera de ver y entender el mundo del ahorro y las inversiones.

Nos permite sentar las bases o principios básicos para luego crear las estrategias de inversión adecuadas para ejecutarla.

La nuestra está basada en resolver, de forma simple y consistente, la creación de riqueza de nuestros usuarios, valiéndose de evidencia teórica y práctica.

La estrategia de inversión es la forma en cómo ejecutamos en la práctica nuestra filosofía.

En particular, la estrategia de Fintual se basa en una asignación estratégica de activos financieros acordes a distintos niveles de riesgo y horizontes de inversión.

La implementación de esta estrategia está basada en investigaciones realizadas durante décadas sobre teoría moderna de portafolios, y que incluyen trabajos de destacados investigadores y académicos, incluido un premio Nobel en economía, como explicaremos más adelante.

A través del tiempo, vamos continuamente mejorando esta estrategia por medio de una constante investigación interna realizada por el equipo de inversiones, caracterizado por tener un fuerte foco cuantitativo.

Finalmente, esta estrategia de inversión es a su vez apoyada por un equipo de producto que permite construir una experiencia de uso basada en evidencia y en teorías de la economía conductual.

Contenidos

Los pilares de nuestra filosofía de inversión Invertir con disciplina para lograr efectividad Usar la tecnología para bajar costos y mejorar el servicio Armar planes personalizados para cada persona Mantener una adecuada diversificación Balancear costos y valor Utilizar y manejar de forma adecuada los beneficios tributarios existentes

Nuestra estrategia de inversión Nuestra estructura regulada de fondos Inversión pasiva e inversión activa Cómo elegimos los bloques de nuestros portafolios de inversión Selección de vehículos que permitan portafolios globales Diversificación interna de cada vehículo Consideración de fondos cotizados en bolsa o ETF Elección de ETF sin apalancamiento Comparación y evaluación de aspectos tributarios Evaluación de la trayectoria del administrador y del vehículo de inversión Medición del costo y del desempeño histórico Elección vehículos con liquidez Otras consideraciones

Distintos tipos de riesgos considerados Riesgo de mercado Riesgo de liquidez Riesgo de diversificación Riesgo de moneda Riesgo de crédito Riesgo de derivados Riesgo de apalancamiento

La diversificación de nuestros portafolios de inversión Medidas de riesgo de mercado Construcción de portafolios Un poco de historia Algoritmos de optimización de portafolios utilizados en Fintual Consideraciones cualitativas en la construcción de portafolios Resultado y seguimiento del proceso

Referencias

Los pilares de nuestra filosofía de inversión

El objetivo de Fintual es ayudarte a manejar tu dinero de forma simple, haciéndolo crecer en el camino, de tal forma que puedas vivir mejor.

Nuestra filosofía de inversión la podemos explicar a través de ciertos principios básicos. Nuestros portafolios de inversión y nuestra plataforma incluyen estos principios, independiente de la situación particular de cada persona o de las circunstancias de cada momento. Estos son nuestros principios:

1. Invertir con disciplina para lograr efectividad

Creemos que el efecto compuesto de pequeños pasos simples, pero muy disciplinados y consistentes, pueden entregar resultados notablemente buenos a largo plazo. Este tipo de disciplina es la que permite que gran parte de las personas logren aumentar su riqueza.

En contraste, en el día a día estamos bombardeados por publicidad y noticias del tipo “hacer dinero rápido”, como por ejemplo historias de ganadores de la lotería, anécdotas sobre trading de acciones o monedas usando instrumentos financieros simples o a veces tan complejos como opciones y CFD (que significa “contratos por diferencia”), o negocios con retornos anormalmente atractivos que alguien —muchas veces con dudoso fundamento— insiste en promocionar.

Si lo piensas, es algo muy similar a lo que pasa cuando quieres tener una alimentación saludable: es mucho más difícil mantener la disciplina de una alimentación equilibrada y saludable, que simplemente caer en la tentación de la comida más fácil de conseguir, o la que es más rica. Tal como en las inversiones, los buenos resultados de una buena alimentación se ven con disciplina y en el largo plazo, y un par de semanas sin resultados inmediatos no deberían determinar un cambio radical de todo lo planificado por hacer.

En Fintual creemos que un poco de autocontrol, sumado a la simpleza y automatización de nuestra plataforma de inversión, puede marcar la diferencia entre una estrategia disciplinada y que logra ser muy efectiva, y otra que no. Para lograrlo, estamos seguros que es muy importante aumentar la educación financiera.

2. Usar la tecnología para bajar costos y mejorar el servicio

Parte importante de la filosofía de Fintual es la búsqueda de automatizar procesos que en la industria financiera tradicional serían manuales o semi-manuales. Esto nos permite bajar los costos operativos, agilizar, y con ello bajar los costos de administración que cobramos a nuestros usuarios. Al mismo tiempo, nos permite ofrecer un servicio de primer nivel a decenas de miles de personas al mismo tiempo, donde cada persona puede, a su vez, automatizar sus propios procesos relacionados al manejo e inversión de su dinero, tales como poder programar estrategias de inversión recurrentes, crear varios objetivos de inversión en paralelo, o consultar el saldo de inversión, tanto por medio de nuestra aplicación o a través de nuestra API.

3. Armar planes personalizados para cada persona

Cada persona tiene distintos perfiles de riesgo, dependiendo de cuánto riesgo sea capaz de asumir. Además, cada persona puede ahorrar o invertir con distintos objetivos en mente, como por ejemplo jubilación, vacaciones, ahorro para la educación de sus hijos e hijas, comprar un auto o juntar para una casa, entre muchas otras alternativas. Cada uno de esos distintos objetivos de inversión, para cada persona, significan diferentes portafolios de inversión separados entre sí, con distintos plazos y riesgos. Es así como lo hemos querido reflejar en nuestra plataforma, para entregar asesoría de manera automática y un producto de inversión personalizado.

4. Mantener una adecuada diversificación

Como dice el dicho, es bueno "no dejar todos los huevos en una misma canasta". De eso básicamente se trata la diversificación, que es la forma más importante y simple que se conoce para reducir los riesgos de una inversión. Más específicamente, se trata de no concentrar demasiado las inversiones en un mismo riesgo específico, y en cambio, balancear y distribuir cada uno de los riesgos entre distintas partes del portafolio. Así el riesgo se disipa o incluso se contrapone. Como hay distintos tipos de riesgos en un portafolio de inversión (que explicaremos más adelante), uno puede pensar en distintos tipos de diversificación.

5. Balancear costos y valor

La decisión de invertir siempre debería tener contemplada la comparación entre costos y beneficios. Desde nuestros inicios, nos hemos caracterizado por trabajar en ofrecer un costo de administración muy competitivo en comparación con la industria tradicional, en especial, en comparación con alternativas que no tienen un mínimo de inversión. La variable más fácil de distinguir y comparar son los costos de administración. Pero también es necesario considerar el valor final del producto de inversión, tanto respecto del valor potencial futuro que puedan tener las inversiones, como también el valor del servicio completo de inversión. Eso incluye, sin duda, la calidad de la aplicación o plataforma tecnológica y la tecnología que hay detrás.

Finalmente los costos de invertir, vistos desde un panorama completo, no sólo tienen que ver con un valor monetario, sino que también deberían incluir el tiempo personal que puedes gastar, y el estrés que involucra generar tú mismo ese trabajo. Creemos que podemos entregar un buen producto y servicio de inversión sin la necesidad de comprometer una gran cantidad de tiempo en trámites y aprendizaje.

6. Utilizar y manejar de forma adecuada los beneficios tributarios existentes

Declarar impuestos nunca ha sido una tarea muy fácil, es por eso que en Fintual nos hemos constituido operativa y legalmente de forma tal que la declaración de tus impuestos sea reportada de forma automática (ya sea al SAT, SII o al IRS). Además, a veces los impuestos pueden cambiar el valor final que llega a tu bolsillo, por ejemplo, dos carteras de inversión pueden tener los mismos rendimientos, sin embargo, si una estaba acogida a algún régimen tributario y la otra no lo estaba, los retornos que terminan en tu bolsillo pueden ser muy diferentes.

Es por eso que creemos que manejar de forma inteligente los distintos beneficios tributarios que existen pueden marcar gran parte de la diferencia en el retorno final de tu inversión: incluimos y fomentamos los beneficios tributarios más importantes para personas que tienen montos medios o bajos de ahorro o inversión.

Nuestra estrategia de inversión

En adelante, explicaremos nuestra estrategia de inversión con detalle, tratando de mostrar cómo se alinea con los pilares de nuestra filosofía.

Gran parte de nuestra estrategia de inversión se basa en una construcción de portafolios de inversión diversificados y pensados para el largo plazo, donde el uso de algoritmos de optimización de carteras es parte central del proceso. Otra gran parte de nuestra estrategia tiene que ver con cuáles estructuras reguladas utilizamos para armar y distribuir nuestros productos de inversión. Es decir, cómo y por qué elegimos ciertos vehículos de inversión, ya sean fondos de inversión, fondos mutuos o ETF (que son las siglas en inglés de exchange-traded funds o “fondos cotizados en bolsa” en español).

Nuestra estructura regulada de fondos

Dar seguridad a nuestros usuarios, entregar beneficios tributarios y reportes tributarios automáticos, y al mismo tiempo ofrecer carteras de inversión de primer nivel y sin mínimos de inversión, es una tarea que implica encontrar la estructura regulada precisa que cumpla de mejor forma estas condiciones.

Para ello, tuvimos que armar nuestros propios fondos de inversión o fondos mutuos regulados, que los ofrecemos y distribuimos a través de nuestra propia plataforma, que también es regulada.

Al utilizar una estructura de fondos regulados podemos entregar varias ventajas simultáneas:

- Damos la seguridad que nuestros productos de inversión están debidamente inscritos y regulados por la ley de fondos, siendo además activos con precios transparentes para todos y con resultados auditados por terceros.

- Podemos agrupar la demanda de activos de miles de usuarios en un sólo bloque de compra, lo que nos permite, por ejemplo, obtener mejores precios y comisiones más bajas de ejecución de compra, o tener un mejor poder de negociación para bajar las comisiones de terceros. Por ejemplo, esto es especialmente importante en las comisiones de la casa (o corredor) de bolsa o el precio de compra de monedas extranjeras.

- Permitimos que nuestros usuarios puedan comprar, con incluso unos pocos pesos, varios activos globales al mismo tiempo, que en caso contrario hubiesen requerido de un mínimo de inversión que es mucho más alto que el mínimo de inversión que Fintual ofrece.

- Nos permite ofrecer el reporte automático relativo a impuestos, ya sea al SAT, SII o IRS.

- Podemos ofrecer distintos tipos de beneficios tributarios.

Inversión pasiva e inversión activa

La inversión pasiva, es un tipo de estrategia de inversión que ha ganado popularidad durante las últimas décadas. No existe una única definición de inversión pasiva, si revisamos la literatura, podemos ver que existen diversas definiciones y variantes.

Por un lado, tenemos definiciones como la de William Sharpe (2015), que señala que un inversionista pasivo es aquel que sigue un índice o portafolio de mercado, y que cuyo foco debiese estar en minimizar la cantidad de dinero que se gasta en comisiones. Otra definición similar es la que tiene la Fed (Federal Reserve) y el BIS (Bank of International Settlements), que señalan que la inversión pasiva corresponde al estilo de inversión que replica a un índice de mercado, como por ejemplo el S&P 500, comprando las mismas posiciones del índice en la misma proporción. En consecuencia, una estrategia pasiva no debiese realizar transacciones a excepción de las necesarias por cambios en el índice de referencia. Usualmente, el instrumento por excelencia que se utiliza para implementar estas estrategias son ETF (exchange traded funds), los cuales permiten a través de bajas comisiones acceder a canastas diversificadas de miles de acciones pertenecientes a un índice en particular.

Por otro lado, el CFA institute define la inversión pasiva como cualquier estrategia de inversión basada en reglas, transparente e invertible, que no involucra identificar el mispricing de activos financieros individuales. A diferencia de la indexación (indexing), la inversión pasiva puede involucrar la inversión en segmentos cambiantes del mercado (como sectores o regiones) seleccionadas por un portfolio manager. El CFA hace una distinción con las estrategias de indexación o indexing, las cuales consisten en sencillamente replicar a un índice de mercado. La inversión pasiva es un concepto más amplio, el indexing es un subconjunto del passive investment.

A estas definiciones se suman otras que han surgido con el tiempo, como por ejemplo la del gestor de inversiones Vanguard, que distingue y realiza un análisis de los distintos tipos de inversión pasiva. Su principal conclusión, es que durante las últimas décadas, el tipo de inversión pasiva que ha ganado más popularidad en la industria es aquel que intenta generar portafolios diversificados en base a bloques pasivos. Es decir, construir una cartera con exposiciones a diversos factores, sectores y regiones utilizando vehículos de bajo costo pero no intentando elegir acciones ni compañías individuales. Esto hace bastante sentido, ya que en la práctica no es posible definir un único portafolio de mercado. Por ejemplo, dos inversionistas con distintos niveles de aversión al riesgo tendrán distintos portafolios de mercado que se acomoden a su perfil de riesgo. Además, si bien un inversionista pasivo puede minimizar sus costos intentando evitar pagar comisiones, muchas veces el costo de un portafolio se ve altamente afectado por otros factores, como impuestos y tributos. En consecuencia, el portafolio de mercado óptimo para un inversionista también va a variar dependiendo del régimen tributario al que esté expuesto según su país, con lo que concluímos que es bastante difícil en la práctica hablar de un único portafolio de mercado.

En Fintual consideramos que estrategia de inversión pasiva es aquella que invierte en un portafolio diversificado, implementado mediante la inversión de activos con bajos costos de administración, acorde al nivel de riesgo y el horizonte de inversión del inversionista. La construcción de la cartera de inversiones debe ser realizada a través de reglas transparentes y con parámetros de riesgo-retorno objetivos. Una estrategia pasiva debe mantener una baja rotación de cartera a través del tiempo, de manera de minimizar los costos totales de transacción. La inversión pasiva no busca generar un exceso de retorno por sobre el mercado a través de la selección de activos o a través de hacer market timing. Esta definición incluye casos particulares donde la cartera representa a un índice de mercado, o a una cartera conformada por un conjunto de instrumentos que replican índices de partes del mercado.

En el otro extremo se encuentra la inversión activa, en donde el administrador hace inversiones específicas con el objetivo de tener una rentabilidad mejor que un índice benchmark (índice de referencia) o un objetivo de retorno. Esto quiere decir que, por ejemplo, un inversionista activo puede intentar buscar momentos correctos de entrada (compra) o salida (venta) de activos, o puede elegir un puñado de unas pocas acciones de empresas por sobre las cientos o incluso miles de otras empresas restantes del mercado. El ideal de un inversionista activo es explotar las ineficiencias del mercado comprando activos financieros que están subvalorados por sobre activos financieros que están sobrevalorados.

En general, siempre hay un debate “acalorado” sobre cuál tipo de inversión es mejor, si la inversión activa o la inversión pasiva. Los defensores de la estrategia pasiva tienen un largo historial de pruebas para defender su superioridad, donde destacan los resultados de largo plazo en mercados altamente desarrollados y con buena calidad de datos.

Un buen ejemplo es el mercado de acciones de Estados Unidos, donde la mayoría de los administradores profesionales de fondos de inversión no logran ganarle a un índice de referencia tal como el S&P 500, que es el índice que sigue a las 500 acciones principales listadas en Estados Unidos y probablemente uno de los índices financieros más famosos del mundo. De hecho, según la agencia de estudios S&P Dow Jones Indices, en los últimos 5 años más del 75% de los administradores de inversiones no logran ganarle a este índice, y cuando se alarga esta ventana a 20 años, este número crece sorprendente a 94%, es decir, en el largo plazo la mayor parte de inversionistas activos no logran ganarle a al índice de referencia S&P 500

Por su lado, los defensores de las estrategias activas argumentan que los mercados están constantemente llenos de ineficiencias, a diferencia de lo que la teoría generalmente asume. Es relativamente razonable asumir que existen ineficiencias, pero estas son bastante distintas en cada mercado; depende muchísimo de cada tipo de activo financiero, de cada país, de cada mercado donde es cotizado, y de los costos finales asumidos por realizar tales tareas relativas a la administración activa.

En Fintual creemos que hay varias clases de activos de mercados maduros y desarrollados donde la inversión pasiva hace mucho más sentido, como por ejemplo, el mercado de acciones de Estados Unidos, el mercado de bonos de gobierno de países con un alto desarrollo del mercado financiero, o el mercado de acciones globales de gran tamaño (capitalización bursátil alta). Sin embargo, hay ciertos tipos de mercados en los cuales no hace tanto sentido la inversión pasiva, ya sea porque no existen los vehículos de inversión pasiva apropiados para cubrir tales mercados, o porque no hay un desarrollo suficiente del mercado, y por lo tanto, las ineficiencias siguen siendo altas y entonces hace sentido buscar vehículos de inversión activos.

Cómo elegimos los bloques de nuestros portafolios de inversión

El equipo de inversiones de Fintual es el encargado de seleccionar y filtrar los potenciales vehículos de inversión de los portafolios de Fintual, y al hacerlo, se consideran varios puntos, que describiremos a continuación.

Selección de vehículos que permitan portafolios globales

En Fintual creemos que un portafolio de inversión global, es decir, que contemple inversiones que sean relevantes en relación a los activos financieros de los sectores productivos de todo el mundo, es un factor primordial a la hora de diseñar portafolios diversificados. Para esto, a la hora de diseñar los portafolios necesitamos “bloques” o vehículos de inversión que permitan cubrir la mayor parte de los principales activos globales. Con este fin, el equipo de inversiones de Fintual propone distintos vehículos de inversión, ya sean fondos mutuos o de inversión, tanto locales como internacionales.

Diversificación interna de cada vehículo

En Fintual evaluamos el grado de diversificación de cada vehículo, y estudiamos si sus prospectos o los reglamentos internos, que regulan los regímenes de las inversiones dentro de cada uno, consideran o no reglas de diversificación por distintas compañías o emisores. En el caso de que el vehículo no contenga ninguna regla explícita de inversión, limitamos la exposición máxima en cada portafolio. En la práctica, gran parte de los ETF considerados son del tipo “diversificado” según las leyes de Estados Unidos, y por lo tanto no invierten más de un 5% en una misma compañía.

Consideración de fondos cotizados en bolsa o ETF

Los fondos cotizados en bolsa o ETF son fondos de inversión que se compran en el mercado, tal como si fueran una acción. La mayoría de los ETF son fondos indexados, es decir, son fondos que tratan de entregar la rentabilidad de un índice financiero, ya sea un índice de acciones, bonos o commodities, menos una comisión por hacer tal trabajo (usualmente baja). Estas características convierten a los ETF en vehículos de inversión globales de alta flexibilidad, diversificación y bajos costos. Son además los bloques principales para armar portafolios de inversión con foco pasivo.

Los ETF fueron desarrollados a principios de 1990 y representan más de US$7 trillion en activos alrededor del mundo (es decir, más de 7.000.000.000.000 dólares), contados a fines del año 2020.

En Fintual, cada vez que evaluamos que cierta clase de activos puede ser cubierta apropiadamente de forma pasiva, proponemos un ETF como el vehículo de inversión adecuado. Esto no descarta que podamos usar vehículos no-pasivos en determinados casos y en porcentajes menores de los portafolios, dado que hay ciertos tipos de clases de activos o estrategias que no son bien cubiertas por un vehículo pasivo.

Elección de ETF sin apalancamiento

Los portafolios de inversión de Fintual no utilizan ETF que puedan endeudarse con el fin de generar un apalancamiento importante, y en la práctica, todos los ETF seleccionados por Fintual no tienen ningún grado de apalancamiento (que en la relación entre crédito total utilizado y el capital propio del vehículo). Esto permite tener la seguridad de que, por ejemplo, ningún ETF “se vaya a cero” o tenga una pérdida casi completa luego de una gran caída del mercado (ya que el apalancamiento multiplica las pérdidas). Por el contrario, no tener apalancamiento permite que el ETF recupere su valor después de una caída en la medida que el tiempo pasa y el índice de marcado se recupera.

Comparación y evaluación de aspectos tributarios

Hay vehículos de inversión que pueden pagar impuestos a los dividendos o incluso a las ganancias de capital, dependiendo del domicilio de origen del vehículo. Por ejemplo, un vehículo domiciliado en Estados Unidos puede pagar hasta un 40% de impuestos a los dividendos, sin embargo, dependiendo del domicilio del inversionista e inscribiendo los formularios correspondientes en el IRS (servicios de impuestos de Estados Unidos), se puede reducir a un 20% o 30%. Si además se elige el mismo tipo de vehículo, pero domiciliado en otras jurisdicciones (como Irlanda) y que no distribuyan dividendos, se pueden pagar menos impuestos. Suena fácil entonces suponer que siempre hay que elegir los vehículos que paguen menos carga tributaria. Sin embargo, en la práctica no lo es, ya que generalmente los vehículos con menores impuestos tienen mayores comisiones de administración y peores precios de ejecución a la hora de comprarlos o venderlos, y por lo tanto, es necesario evaluar holísticamente la conveniencia tributaria de cada opción. Otras consideraciones tributarias respecto a las ganancias de capital son también analizadas, las cuales resultan especialmente importantes en caso de los vehículos de inversión utilizados en México, ya que, por ejemplo, las ganancias de capital de vehículos de inversión extranjeros podrían ser gravadas hasta con un 30% de impuestos.

Evaluación de la trayectoria del administrador y del vehículo de inversión

Elegimos a compañías de administración de activos de reconocida trayectoria, respaldo y experiencia en el mercado, y escogemos aquellos fondos que además tengan un mínimo de tiempo de existencia en el mercado, con el fin de poder evaluar de mejor forma el desempeño y calidad del vehículo o fondo de inversión. En el caso de los ETF, actualmente utilizamos ETF de las más reconocidas casas de administración de activos, como por ejemplo BlackRock, Vanguard, Invesco, Vaneck, WisdomTree, Fidelity, State Street, entre otros. En caso de no tener características mínimas de trayectoria o historia, hacemos un proceso de “debida diligencia” con el fin de estudiar a cada vehículo y su gestor.

Medición del costo y del desempeño histórico

Elegimos vehículos de comisiones competitivas según cada tipo de activo, y que además tengan un buen desempeño frente a alternativas de la misma clase de activo, prefiriendo en general ETF de bajas comisiones por sobre fondos similares pero de mayores cobros. Además, en el caso de los ETF pasivos, evaluamos el desempeño histórico de su capacidad de seguir a su índice de referencia.

Elección vehículos con liquidez

Damos preferencia a vehículos que puedan liquidarse (venderse) sin muchos problemas en el mercado, manteniendo siempre portafolios que tengan al menos un 50% de su composición invertida en activos de muy alta liquidez. En la práctica, gran parte de los ETF que utilizamos transan en bolsa cientos e incluso miles de millones de dólares diarios.

Otras consideraciones

Otras consideraciones adicionales que son parte del proceso de selección de vehículos son, entre otros: la cantidad de activos bajo administración, medidas internas de control y gestión de riesgos, y filosofía y estrategia de inversión.

Distintos tipos de riesgos considerados

Para la construcción de los portafolios debemos considerar los distintos riesgos asociados, que describiremos a continuación.

Riesgo de mercado

El riesgo de mercado es la posibilidad de que el portafolio enfrente pérdidas debido al cambio de precio de sus activos financieros por motivos que afecten al mercado completo. Se refiere a riesgos del sistema financiero en general, y es por esto que también se conoce como riesgo sistemático. Dado que este riesgo no se refiere a un activo en particular, se asume que no es diversificable. En Fintual limitamos el riesgo de mercado acorde a los niveles de riesgo de cada portafolio, contemplamos distintas medidas de riesgo de mercado (nos referiremos más adelante sobre estas medidas de riesgo).

Riesgo de liquidez

El riesgo de liquidez se refiere al riesgo financiero que se enfrenta al tener un activo financiero que no se puede vender o comprar rápidamente de acuerdo a las necesidades del portafolio, sin impactar el precio de mercado del activo. En Fintual contemplamos medidas de liquidez, límites y controles diarios para cada uno de los portafolios, exigiendo que al menos un 50% de cada portafolio contenga activos de alta liquidez, y exigiendo además que cada activo tenga un mínimo de liquidez aceptable.

Riesgo de diversificación

Es el riesgo que se asume al no tener suficiente diversificación en un portafolio. En Fintual tenemos límites duros de diversificación y controles diarios asociados. Por ejemplo, permitimos porcentajes de hasta 50% de cada fondo o ETF en cada portafolio sólo en la medida que contemplen reglas de diversificación explícitas que limiten a un 30% máximo de los activos del vehículo en un mismo emisor o compañía. En el caso de que el vehículo no contenga ninguna regla explícita de inversión, lo limitamos a un 20% máximo de cada portafolio.

Riesgo de moneda

Este riesgo está asociado al impacto negativo en las inversiones producto de la fluctuación de los tipos de cambio, dado que en general los portafolios globales contienen activos de monedas extranjeras.

En Fintual no usamos cobertura del tipo de cambio en activos accionarios, porque el riesgo de tipo de cambio ya está incluido en las simulaciones que puedes ver en nuestra plataforma. En particular, no hay cobertura del tipo de cambio entre el dólar estadounidense y el peso para activos accionarios, y sólo en muy pocos casos utilizamos cobertura cambiaria para activos de renta fija. Más que una desventaja, no cubrir el tipo de cambio tiene dos grandes ventajas:

- En general, el precio de las acciones denominadas en dólares (u otras monedas duras) y el tipo de cambio dólar/peso están descorrelacionados, lo cual es una ventaja en términos de diversificación de riesgos.

- Cubrir requiere usar derivados, que tienen costos adicionales (implícitos en el BID/ASK, que son los precios de compra y venta que las contrapartes ofrecen) que asumirían los fondos. Nosotros preferimos mantenerlo simple y sin esos costos.

Riesgo de crédito

Es el riesgo de pérdida que podría sufrir un portafolio en el caso de que alguna contraparte incumpliese sus obligaciones de pago, resultando una pérdida financiera para éste. Esto puede ser un emisor de deuda que pertenezca al portafolio, o puede ser una contraparte relacionado al fondo. Con el fin de mitigar el riesgo de crédito de emisores dentro del portafolio, existen límites duros de diversificación por compañías y emisores de deuda. Al mismo tiempo, y con el fin de mitigar los riesgo de crédito de contrapartes operativas, cada una de las contrapartes que trabaja con Fintual son compañías financieras con respaldo, donde además, no se ejecutan operaciones financieras de crédito hacia estas partes.

Riesgo de derivados

Se refiere al riesgo de tener exposición a derivados, los cuales se entienden como instrumentos financieros más complejos y con riesgos más extremos (especialmente en escenarios de estrés). La finalidad del uso de derivados puede ser cobertura o inversión. En Fintual no elegimos vehículos que utilicen derivados fuera del uso de cobertura cambiaria.

Riesgo de apalancamiento

Se refiere al riesgo de tener deuda cuya finalidad sea pagar pasivos del fondo o netamente sea para comprar más inversiones. En Fintual no elegimos ETF apalancados o vehículos de renta variable que estén apalancados.

La diversificación de nuestros portafolios de inversión

En nuestra estrategia de inversión, pensamos que los riesgos diversificables tienen distintas prioridades, donde los principales tienen que ver con la diversificación de empresas y emisores. En segundo nivel podemos destacar la diversificación de los sectores empresariales y la diversificación geográfica. En tercer nivel podemos evaluar otros tipos de diversificación, como diversificación de factores.

Más en detalle, las diversificaciones que contemplamos en Fintual, con el orden de importancia de mayor a menor, son:

-

Diversificación por emisores o compañías. Tal como señalamos en la sección anterior, en Fintual tenemos bien estructurado los límites necesarios para mantener controlado un nivel mínimo de diversificación por emisores y compañías.

-

Diversificación por tipos de activos. Nuestras recomendaciones de portafolios contemplan límites adecuados de diversificación de clases de activos, principalmente clases de activos de renta fija y de renta variable. Sin embargo, podrían haber otros, como por ejemplo commodities. Estas recomendaciones y sus respectivos límites de clases de activos se han definido de acuerdo a cada nivel de riesgo y horizonte de inversión.

-

Diversificación geográfica. Sólo para efectos de comparar diversificación geográfica de portafolios accionarios, utilizamos como referencia un índice global de acciones, tal como el MSCI All Country World Index (ACWI). ACWI es un índice accionario diseñado para cubrir de forma general el mercado accionario de compañías grandes y medianas de todo el mundo, incluyendo 23 países desarrollados y 27 países emergentes. En nuestro proceso histórico, partimos considerando los países con mayor peso global, y desde ahí, estamos continuamente aumentando la diversificación geográfica.

-

Diversificación sectorial. Pese a no tener límites duros, utilizamos porcentajes mínimos de ETF que siguen índices de cobertura amplia de sectores. Además, medimos y evaluamos la diversificación sectorial de nuestros portafolios dentro del equipo de inversiones.

-

Diversificación de otros factores de inversión. Otros factores de inversión, tales como factores del tamaño de empresas (small, mid y large-cap), factores de responsabilidad social como ESG, factores como value o growth, entre otros, son contemplados en las discusiones del equipo de inversiones de modo tal de evaluar de qué forma pueden afectar o mejorar el perfil de retorno/riesgo de largo plazo.

Medidas de riesgo de mercado

Tal como mencionamos, el riesgo de mercado se asocia a “movimientos de precios inesperados” del mercado completo. Este movimiento en general se suele medir, para así evaluar cuánto “riesgo” estoy enfrentando en un determinado portafolio.

Las medidas de riesgo más comúnmente utilizadas, tanto en la industria financiera como en las investigaciones académicas, son:

-

Volatilidad. Se define como la desviación estándar de los retornos. Es la medida más conocida en la industria financiera de cuánto “se mueve” el precio de un activo o de un portafolio. La volatilidad “respeta” la diversificación, es decir, si hay un portafolio compuesto por dos activos A y B, la volatilidad del portafolio es menor a la suma ponderada de la volatilidad de A y B por separado.

-

Value-at-risk (VaR). El Value-at-risk, VaR o valor en riesgo, es una medida del riesgo de la cola extrema de la distribución de retornos. Dado un nivel de confianza (1-α), el VaR(α) se define como el nivel de pérdida que coincide con el α-percentil. Por ejemplo, si un portafolio tiene un VaR de 95% de confianza de $1000 al día, significa que hay una probabilidad de 5% de que un día el portafolio pierda $1000 o más un día cualquiera. De forma más precisa, si FX es la función de distribución de los retornos de X, y α un nivel de probabilidad, el α-VaR o VaR de nivel de confianza (1-α) se define como

-

Conditional Value-at-risk (CVaR). El Conditional Value-at-risk, CVaR, expected shortfall o valor en riesgo condicional, es una medida del riesgo de la media de la cola extrema de la distribución de retornos. Dado un nivel de confianza (1-α), el CVaR(α) se define como el nivel de pérdida que coincide con la media de los valores contenidos bajo el α-percentil. Por ejemplo, si un portafolio tiene un CVaR de 95% de confianza de $1200 al día, significa que hay una probabilidad de 5% de que un día el portafolio pierda $1200 en promedio. De forma más precisa, si FX es la función de distribución de los retornos de X, y α un nivel de probabilidad, el α-CVaR o CVaR de nivel de confianza (1-α) se define como

-

Maximum Drawdown (MDD) y Conditional Expected Drawdown (CDaR). Dado un periodo de tiempo fijo, un mes o un trimestre por ejemplo, el Maximum Drawdown (MDD) se define como el porcentaje de pérdida más grande dentro de ese periodo. El Conditional Expected Drawdown (CDaR) se define como la media de todas las caídas que exceden un nivel particular de pérdida.

La pregunta es, ¿cuál medida es más conveniente para medir riesgos y para crear portafolios?

Para eso hay que caracterizar cuál es una “buena” medida de riesgo. En el año 1999 varios investigadores y profesionales trataron de definir medidas de riesgo con buenas propiedades, a las que ellos llamaron medidas de riesgo “coherentes”.

-

Es monótona, es decir, si un portafolio X es mejor que otro Y, entonces ⍴(X) ≤ ⍴(Y).

-

Es subaditiva, es decir, ⍴(X+Y) ≤ ⍴(X) + ⍴(Y). En palabras simples, esto significa que la medida considera la diversificación como un factor de menor riesgo

-

Es positiva-homogénea, es decir, para λ ≥ 0, ⍴(λX) = λ⍴(X).

-

Y finalmente, no varía bajo traslación, es decir, si el portafolio A garantiza un retorno a, ⍴(X+A) = ⍴(X) - a.

Bajo esta definición, es posible ver, por ejemplo, que el VaR, la volatilidad, el MDD y el CDaR no son medidas de riesgo coherentes, ya que la primera no es subaditiva y las tres restantes no son monótonas (por ejemplo, un portafolio más volátil y con mayor drawdown puede andar mejor que uno con menor volatilidad y menor drawdown, no cumpliendo la propiedad de monotonía). En cambio, el CVaR sí es una medida de riesgo coherente. Es por eso que, en adelante y para el proceso de construcción de portafolios, ponderamos con mayor peso la importancia del CVaR.

Construcción de portafolios

Es el proceso en donde elegimos qué activos financieros serán parte de cada uno de los portafolios que ofrecemos. Para ello, nos ayudamos bastante de algoritmos de optimización de portafolios, los cuales han sido desarrollados tanto por académicos como por profesionales del mundo de las inversiones durante los últimos 70 años.

Un poco de historia

En los Estados Unidos de los años 1930s, la noción de portafolios era algo distinta a la actual, en especial la forma en cómo se construían. En 1938, John Burr Williams escribió un libro llamado “The Theory of Investment Value” que capturaba el pensamiento de la época: el modelo de descuento de dividendos, que básicamente explica el valor de la acción de una empresa como la suma de los dividendos esperados futuros, descontados a valor presente.

En general, durante estos años, invertir consistía en tener varias apuestas en distintas acciones, pensando en que potencialmente les iría bien, muchas veces en situaciones donde se disponía de poca información y sin mucha estructura profesional. Todo esto hacía soportar la percepción de que invertir tenía más que ver con una suerte de “juego de azar” para gente rica que con una labor profesional. En medio de todo este desorden, administradores profesionales de activos, tales como Benjamin Graham, hicieron grandes progresos recopilando y estudiando información financiera que permitiera analizar correctamente distintas compañías y tomar decisiones de inversión basada en fundamentos. Así, por al menos un par de décadas, los administradores de activos financieros más exitosos analizaron principalmente los fundamentales de las compañías a la hora de tomar sus decisiones, siempre buscando encontrar oportunidades de empresas “baratas”, y muy pocas veces estudiando en profundidad el “riesgo” del portafolio como un todo.

Así llegamos a los inicios de los años 1950s, cuando un estudiante de postgrado llamado Harry Markowitz estaba buscando un tema para su tesis doctoral. La historia cuenta que un encuentro con un corredor de acciones de la bolsa en una sala de espera lo habría impulsado a leer libros sobre el mercado de valores, y que al leer tales libros de inversiones, se habría encontrado con pocas nociones de análisis de riesgos. Esto lo habría inspirado a escribir su tesis doctoral de economía en la Universidad de Chicago basado en la teoría de selección de portafolios, en el año 1954. Su investigación no recibió al principio tan buenas críticas (Milton Friedman habría mencionado que su tesis doctoral no representaba un aporte a la economía), ni tampoco causó una reacción inmediata, ya que su artículo sólo parafraseaba en lenguaje matemático un par de premisas bien conocidas: “el que no arriesga, no gana”, y que “no hay que poner todos los huevos en una misma canasta”. Sin embargo, era la primera vez que de forma matemática se hablaba de cómo y cuánto influye el riesgo y la diversificación en un portafolio de inversión (en el caso de la tesis de Markowitz el riesgo se medía en función de la volatilidad), además de explicar cómo optimizar un portafolio de modo de diversificar y reducir su riesgo manteniendo el mismo nivel de retorno esperado.

Pasaron los años y poco a poco las ideas relacionadas con medición de riesgos, diversificación y optimización de portafolios fueron ganando cada vez más importancia y presencia, tanto en el mundo académico como en la industria de inversiones, a la par de cómo los computadores fueron desarrollándose de forma tal de permitir cálculos cada vez más complejos, especialmente desde los años 1980s.

En el año 1990 Harry Markowitz recibe el premio Nobel en economía, inaugurando una época de rápidos avances en computación y en nuevas técnicas de optimización de portafolios inspiradas en las ideas iniciales de Markowitz.

Algoritmos de optimización de portafolios utilizados en Fintual

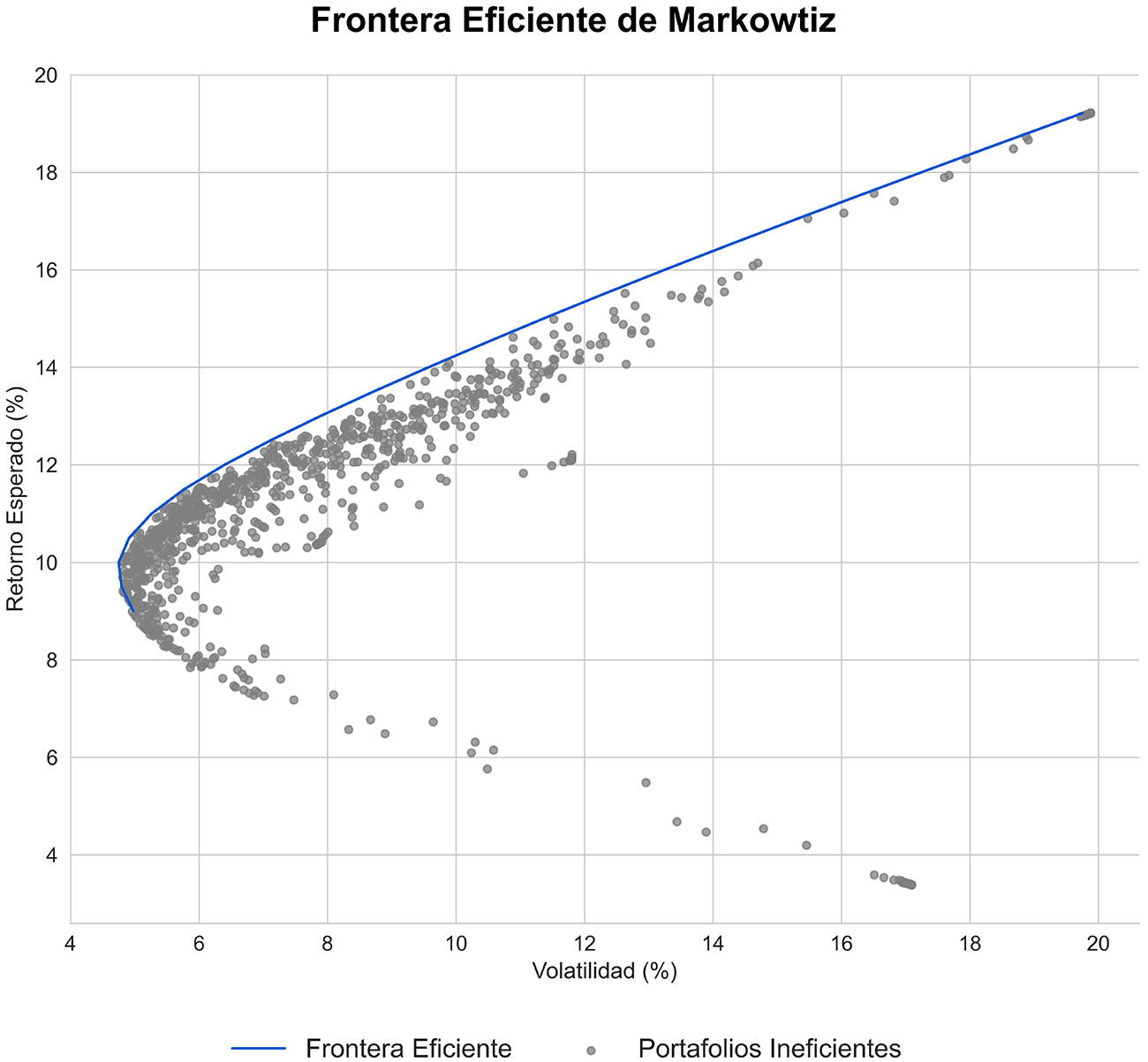

La idea básica de un algoritmo de optimización de portafolios es la siguiente: dada una distribución de probabilidades del vector de retornos r (vector que contiene la variable aleatoria que representa el retorno de cada activo i-ésimo ri), el problema es encontrar un vector de ponderadores w (que contiene el porcentaje de cada activo financiero i) de modo tal que el portafolio definido por w sea capaz de optimizar el retorno esperado del portafolio, sujeto a restringir el riesgo bajo alguna medida de riesgo en particular. Matemáticamente, se puede escribir como el problema de maximizar el retorno esperado de un portafolio, sujeto a que la medida de riesgo que se elija esté acotada por algún nivel de riesgo predeterminado:

Para el caso de trabajo de Markowitz, la idea es escribir este problema de forma equivalente a un problema de optimización cuadrática, donde se busca minimizar la varianza del portafolio, sujeto a que el retorno esperado sea fijo. Específicamente, el problema de optimización cuadrática que planteaba Markowitz es:

Este problema de optimización cuadrática es relativamente simple de resolver y ayuda a comprender, al menos a grandes rasgos, cómo funciona la diversificación en términos teóricos. Sin embargo, tiene algunos problemas prácticos, tales como:

- Es inestable con respecto al error de estimación de la covarianza, es decir, errores en la estimación de la matriz de covarianza pueden influir más de lo deseado en el resultado.

- La desviación estándar no es una buena medida de riesgo, ya que no mide riesgos de eventos extremos, ni tampoco es una medida de riesgo monótona.

- Intrínsecamente, este modelo asume que los retornos de los activos siguen una distribución normal, lo cual significa que no contiene la cantidad de información necesaria para entender la dinámica real de los movimientos de los activos financieros, especialmente en eventos extremos.

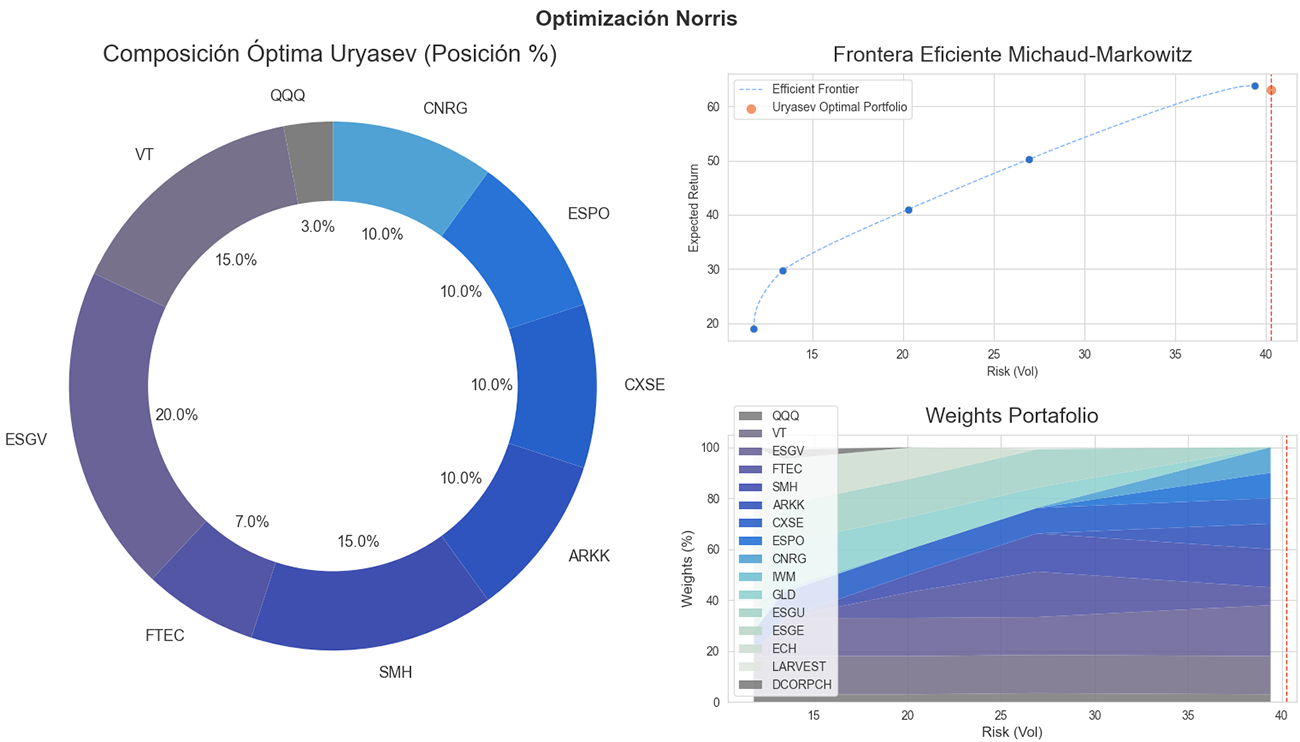

Apuntando a cubrir uno o más de estos problemas, se han desarrollado en las últimas décadas varias nuevas técnicas y algoritmos de optimización de portafolios. En Fintual nos ayudamos principalmente por dos de estos métodos, los cuales nos ayudan a elegir cuáles y cuánto de cada instrumento financiero tendremos en cada portafolio:

-

Optimización de portafolios del tipo Markowitz según un muestreo del tipo Monte Carlo: esta técnica, desarrollada por primera vez por R. Michaud en los inicios de los años 1990s y plasmado en su publicación del año 1998

[3] , trata de hacer sucesivas optimizaciones cuadráticas del tipo Markowitz a través de varias muestras distintas del vector de retornos y la matriz de covarianza, de modo de obtener un promedio de varios portafolios óptimos. La parte de este método que amerita mayor “arte”, y por lo tanto existen distintas variaciones, tiene que ver con cómo se genera una muestra adecuada y representativa de los retornos, y luego cómo se estima adecuadamente la matriz de covarianza. Este método intenta solucionar la inestabilidad de las soluciones de Markowitz, y al mismo tiempo, cubrir parcialmente las falencias de un modelo de retornos normales. -

Optimización de portafolios usando el CVaR como medida de riesgo y un muestreo del tipo Monte Carlo: esta forma de resolver el problema de optimización considera al CVaR como medida de riesgo (a diferencia de los métodos del tipo Markowitz), y al mismo tiempo, permite resolver el problema de optimización vía muestreo de Monte Carlo como un problema equivalente pero lineal y de muy gran tamaño, pero que es factible de resolver con métodos de optimización numérica modernos. Además, este método no asume ningún tipo de normalidad de los retornos. Este algoritmo fue desarrollado por R. T. Rockafellar y S. Uryasev en el año 2002

[4] .

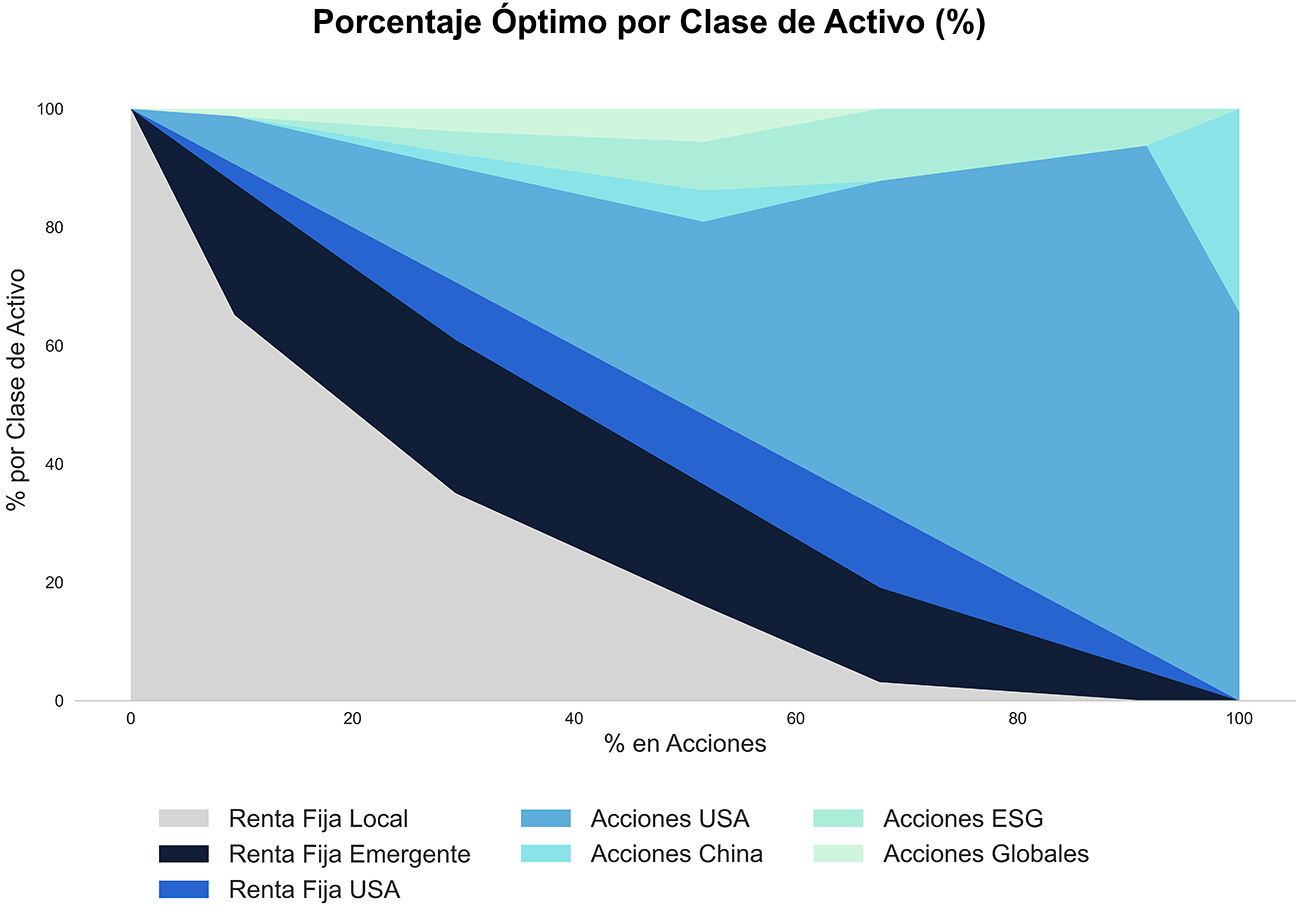

Estos algoritmos nos permiten obtener distintos tipos de portafolios “modelo” o ideales, según el nivel de riesgo deseado y las restricciones aplicadas, diseñados para tener objetivos de retorno absoluto, es decir, objetivos de retornos finales de cara a nuestros clientes lo más altos posibles de acuerdo a un límite de riesgo determinado (y no objetivos de retornos relativos a un índice de referencia o benchmark). Las restricciones que se aplican generalmente tienen que ver con límites rígidos relacionados con la ley de fondos, la normativa vigente, o con los reglamentos internos o prospectos de los fondos, y suelen tener que ver con límites de exposición máxima/mínima a activos de renta variable o de renta fija, o a límites relacionados a la diversificación por compañía o emisores.

Para una determinada configuración de restricciones, uno puede ir variando el nivel de riesgo objetivo de la optimización, y con ello, obtener distintos niveles de riesgo y retorno esperado para distintos portafolios óptimos. Al graficar esta curva, resulta la “frontera eficiente” asociada al determinado algoritmo de optimización. Markowitz fue el primero en introducir este concepto de frontera eficiente, argumentando que en un mercado teóricamente eficiente (donde los precios incorporan toda la información del mercado) y perfecto (donde los agentes son racionales, la información es perfecta, no hay barreras de entrada/salida, y hay cero costos de transacción), no deberían existir portafolios que estén sobre esta frontera.

Para realizar las estimaciones de retorno esperado, utilizamos datos históricos, que nos permiten estimar los “premios históricos por riesgo” de cada activo, que se definen como los retornos extra que cada activo financiero riesgoso tiene de forma histórica por sobre un activo de referencia que se considera de muy bajo riesgo o libre de riesgo. Estas estimaciones también pueden ser realizadas con premios por riesgo implícito, en donde se intenta calcular un precio “justo” del premio por riesgo o del exceso de retorno futuro de un activo por sobre el retorno libre de riesgo.

Consideraciones cualitativas en la construcción de portafolios

Para terminar de construir un portafolio modelo, por el cual los portafolios de Fintual basarán sus portafolios, finalmente introducimos visiones internas cualitativas del equipo de inversiones, las cuales permiten acotar la exposición a cierto activo, tanto de forma positiva como negativa, de acuerdo a criterios que no necesariamente son medibles o cuantificables, pero que sí pueden ser relevantes. Por ejemplo, un activo financiero con malas perspectivas debido a cambios sustanciales de su política de inversiones puede acotarse o eliminarse de la optimización. También podría ser deseable introducir restricciones en la cantidad mínima de cierto país o región, con el fin de inducir diversificación geográfica de los portafolios.

Activos alternativos

Una vez que tenemos el portafolio modelo, el equipo de inversiones puede evaluar si puede ser útil, para el beneficio de la estrategia, utilizar activos alternativos, los cuales corresponden a la clase de activos no tradicionales del mercado de capitales. Dentro de éstos se incluyen las inversiones en el sector inmobiliario, infraestructura, deuda privada y private equity.

En Fintual, cada uno de los activos alternativos que consideramos pasan por un proceso de análisis de debida diligencia, para analizar, entre otras cosas, las características de los activos, la liquidez del vehículo y los riesgos asociados. Adicionalmente, sólo consideramos fondos o vehículos públicos regulados que inviertan en tales activos (es decir, no se compran los activos directamente), lo cual mejora la transparencia de la información y la calidad de la gestión del fondo. Finalmente, tenemos límites internos sobre los porcentajes máximos individuales y porcentajes totales de exposición a este tipo de activos. En los portafolios de Chile, por ejemplo, utilizamos fondos de renta fija privada, que nos permiten reemplazar porcentajes acotados de renta fija local tradicional, y así ofrecer una mejor rentabilidad (ya que tienen generalmente mucho mejores tasas de interés) y una mejor relación riesgo/retorno (ya que en general no están necesariamente correlacionados con el mercado de renta fija público). Este manejo de activos alternativos es particularmente importante en el fondo mutuo Very Conservative Streep (fondo ofrecido en Chile), cuyo portafolio es totalmente discrecional (es decir, no necesariamente pasa por el algoritmo de optimización), dado que nos permite ofrecer carteras de inversión con mejores tasas de interés que las del mercado de depósitos bancarios.

Resultado y seguimiento del proceso

Una vez terminado el proceso de construcción de portafolios modelos, estos se utilizan para que el operador o portfolio manager (que es parte del equipo de inversiones) ajuste los porcentajes de los activos financieros de las carteras, de modo de seguir al portafolio modelo de la mejor manera posible. El portfolio manager tiene la discrecionalidad de elegir momentos adecuados para operar la compra y venta de activos, y manejar la liquidez de las carteras relacionadas a los flujos de entrada y salida.

Finalmente, son los equipos de inversiones y riesgos los encargados de hacer seguimiento diario de las estrategias, verificando que se estén ejecutando correctamente y dentro de los límites internos y normativos vigentes. Además, el equipo de inversiones se preocupa de comparar internamente los resultados con índices de mercados de referencia y fondos de terceros de riesgo similar (esto no implica que los las estrategias de Fintual tengan un índice de referencia o benchmark establecido, ya que, como se explicó anteriormente, las estrategias de Fintual son de retorno absoluto). Complementariamente, el equipo de riesgos controla periódicamente que se satisfagan las restricciones normativas y los límites de riesgo asociados a los portafolios de los fondos y a las carteras de inversión de los usuarios finales de Fintual.

Referencias

-

1.

Berlinda Liu CFA, Gaurav Sinha. “SPIVA® Year-End 2020 U.S. Scorecard”. S&P Dow Jones Indices Research, 2021. - 2. Artzner, P., F. Delbaen, J. M. Eber and D. Heath. “Coherent Measures of Risk”, Mathematical Finance 9, 1999.

- 3. Michaud, R. “Efficient Asset Management”. New York: Harvard Business School Press. Now published by Oxford University Press, 1998.

- 4. R. T. Rockafellar, S. Uryasev. “Conditional value-at-risk for general loss distributions”, Journal of Banking & Finance, Volume 26, Issue 7, 2002.

Este artículo ha sido preparado por Fintual Administradora General de Fondos S.A. como información a título meramente informativo y educacional, y no pretende ser una solicitud ni una oferta para comprar o vender ninguno de los instrumentos financieros y/o de inversión que en él se mencionan.

Infórmate de las características esenciales de la inversión en estos fondos mutuos.

Están en sus reglamentos internos, que puedes ver en la CMF y en

La rentabilidad o ganancia obtenida en el pasado por este fondo, no garantiza que se repita en el futuro. Los valores de las cuotas de los fondos mutuos son variables.

La información aquí contenida se basa en datos provenientes de información pública, de fuentes que estimamos confiables, aunque no podemos garantizar que éstos sean exactos ni completos, ni totalmente actualizados. Las estimaciones que aquí se emiten no están exentas de errores de aproximación y podrán ser modificadas sin previo aviso.